銀行で借入の条件変更を行なった・・・社会保険の滞納がある・・・でも資金調達をあきらめないで!

松岡靖浩税理士事務所は「倒産させない会社を作ること」をミッションに事務所全体でクライアントの悩みを受け止め、具体的な解決策を提案する会計事務所です。

1. キャッシュフローの確認

このままビジネスを続けると何ヶ月先までキャッシュがもつのかわをまず確認します。

例えばそれが2ヶ月後であればすぐに止血と輸血をしなければなりません。

- 信用保証協会、日本政策金融公庫へのつなぎ融資の申請

- プロパー融資の相談

- リスケジュール + ノンバンクの活用

- 不良債権処理、不良在庫の売却

2. 現状分析

まず経営者は、自社の現状を把握してください。

(1)キャッシュフローの悪化

- 不良債権の発生

- 過剰在庫ないしはデッドストックの存在

- 粗利益率の低下

- 売掛金のサイト変更

- 過剰借入金

- 過剰な設備投資 など

(2)収支バランスの悪化

- 不良債権の発生

- 仕入原価の上昇

- 労働分配率の上昇 など

3. 戦略の見直し

戦略の失敗は戦術では取り返せません。

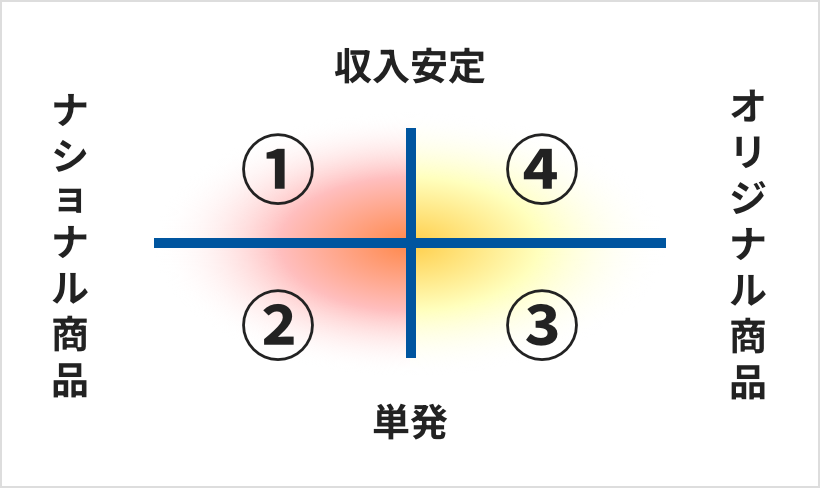

(1)ポジショニング

自社の商品、サービスがどこにあるか確認してください。

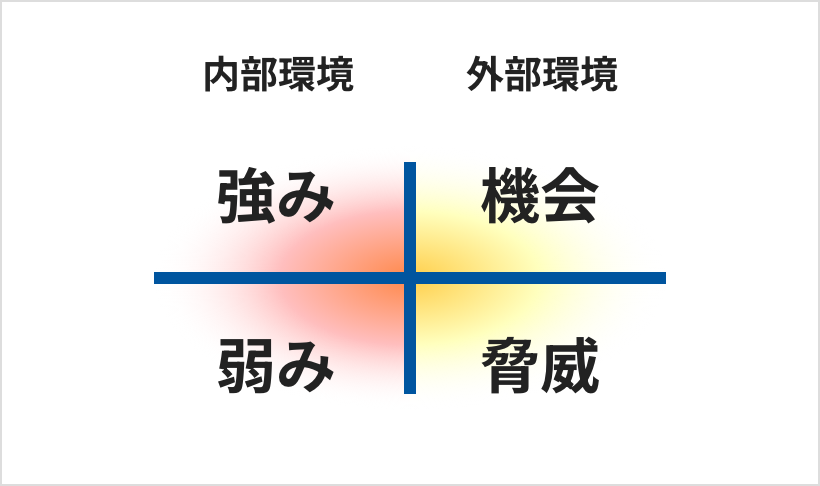

2)SWOT分析

自社競合分析に使います。

これをもとに今後の方向性を共に考えます。

場合によっては廃業や業態転換を考えないとなりません。

事例

源泉税、消費税、加算税、延滞金、総額約4,000万円

年商4億円 リフォーム業

個人でノンバンク、街金から約500万円の借入れあり

業績は良好で地銀より納税証明で「滞納なし」をもってきてくれればプロパー融資で 2,000万円を実行する、との確約をもらう。

そこでノンバンクは日繰りを作成。この業績なら実質リスクは2000万円のため返済可能と判断。 代表が社長とともに税務署を回り、4,000万円納税して納税証明書をもらう。地銀は2000万円融資を行い、 保証協会付き融資も申請、5,000万円の融資が実行される。よって7,000万円地銀から融資をうけ、ノンバンクに4,000万円返済。 手元に運転資金3,000万円残り、個人で借りていたノンバンク、街金も返済完了。

これはかなりうまくいった事例です。